ВВП США: удивительное рядом. Еженедельный обзор Ключевыми событиями прошедшей недели на финансовом рынке стали:

- во-первых, публикация цикла макроэкономической статистики США, которая завершилась обнародованием результатов роста ВВП во II квартале;

- во-вторых, вербальные спекуляции в отношении валютной пары USD/JPY;

- в-третьих, ежегодный симпозиум ФРС США с участием представителей Центробанков других государств.

Обо всем по порядку.

Цикл макроэкономической статистики США оказался крайне негативным. Напомним, что анализ индикаторов рынка жилья был дан в предмаркетах в течение недели. Здесь же остановимся на значении ВВП. Согласно официальным публикациям, рост экономики США во II квартале составил всего 1,6% кв/кв. Для сравнения: в первоначальной оценке сообщалось о 2,4%. Как говорится, посчитали – прослезились, хотя отчет все же оказался лучше самых мрачных прогнозов о росте лишь на 1,3%.

Что особенно интересно? Сообщается, что рост прибылей компаний почти прекратился. Отсюда вопрос: откуда тогда взялась оптимистичная отчетность корпораций за II квартал, которая так хорошо приподняла фондовый рынок в июле? Еще более интересно, что потребительские расходы во II квартале выросли на 2,0% кв/кв, тогда как первая оценка предполагала рост расходов на 1,6%, после +1,9% в I квартале. Можно сказать, простой американский потребитель в условиях высокой безработицы на своем горбу вынес раненую американскую экономику из боя. По крайней мере, так говорят данные…

Еще более интересные подробности ВВП США – в диаграммах, представленных ниже. При этом следует заметить, что данные по ВВП Бюро экономического анализа (Bureau of Economic Analysis, BEA) США заметно «пересмотрело» аж с 2006 г. Для сравнения в диаграммах представлены данные BEA полугодовой давности. Своего рода аттракцион «Не верь глазам своим».

Каковы выводы?

Согласно накопительной кривой, рост ВВП действительно замедлился, причем не во II квартале, а вообще в первой половине текущего года. Однако если приглядеться, то «дно», достигнутое во II квартале 2009 г. значительно «пересмотрено» в худшую сторону. То же самое можно сказать об отдельно взятой статье ВВП «Потребительские расходы». Дела с «Инвестициями» остаются по-прежнему очень плохими. Отсюда поток негативной информации в отношении Евросоюза очень даже оправдан. Рост «Экспорта» впечатляет, особенно в условиях недовольства со стороны США Китаем и Германией. Особенно удивляют размеры пересмотра данных по статье «Правительственные расходы и инвестиции». В целом же согласно представленным данным, текущая ситуация не является чем-то «катастрофичным», наоборот, создается впечатление движения вперед. Так кому и чему верить в итоге?

Далее по плану – о USD/JPY.

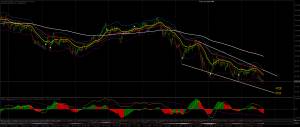

Присутствуют робкие попытки восстановления валютной пары на фоне информации о возможности вмешательства Минфина и Банка Японии в ситуацию. Вероятно, пару попытаются поднять до уровня 86,96. Однако в пятницу крупнейшими игроками построен сильный уровень поддержки, соответствующий психологической отметке 80,00 и актуальный до 08.10.10. С фундаментальной точки зрения это понятно, поскольку в сентябре в Японии (равно как и в США) заканчивается полугодие финансового года и ожидается отчетность, в связи с которой японские экспортеры уходят в JPY. Так что порох в пороховницах еще имеется, и планы в отношении падения USD/JPY не выглядят завершенными.

И, наконец, о симпозиуме ФРС США. Сообщений об этом событии было пруд пруди. Ждали заявления Б. Бернанке. И дождались. Г-н Бернанке сказал, что ФРС готова поддержать слабеющее восстановление, но ничего конкретного не сообщил. А что говорить? Еще раз гляньте на расклад ВВП. А посему задача ФРС остается прежней: необходимо удержать фондовый рынок на плаву, дабы не допустить существенной переоценки прибыли в меньшую сторону от выкупленных в кризис бумаг. Иначе, на какие деньги осуществлять скупку государственного долга? И здесь еще раз гляньте на статью «Инвестиции». Как следствие – оглашение «вердикта аналитиков»: «Комментарии Б. Бернанке спровоцировали бурный рост на американских фондовых рынках». Ай да Б. Бернанке! Ай да герой!

Таким образом, каков итог недели? Сказать с уверенность, какое же движение совершил доллар США в течение недели, нельзя, поскольку в начале недели, когда валютные пары достигли ключевых с точки зрения рисков уровней, встал вопрос ребром о коррекции. На данный момент коррекция заметна, однако в сравнении с открытием недели движения как такового не получилось. Однако на фоне позитива, образовавшегося на фондовом рынке в пятницу, в начале новой недели восходящая коррекция валют против USD намерена продолжиться. Вместе с тем видятся и ограничения, о которых свидетельствуют, во-первых, факт нахождения американских фондовых индексов в понижательных диапазонах, во-вторых, нежелание игроков по AUD/USD идти значительно выше 0,90, в-третьих, наконец-то появившееся желание игроков по USD/CHF покупать пару от уровня 1,0204.

Откуда может подуть ветер? Вновь из Еврозоны. Сообщается, что экономическое восстановление в Еврозоне потеряло импульс. За основание такого заявления берется некий индикатор экономической активности EuroCoin, который снизился до 0,37% в августе с 0,40% в июле, тем самым продемонстрировав падение пятый месяц подряд. Индикатор предназначен для измерения основных темпов роста экономики Еврозоны. Акцентируется внимание также на том, что в сравнении с США ВВП Еврозоны увеличился незначительно - всего на 1,0% во II квартале после роста на 0,2% в I квартале. Кроме этого большинство экономистов ожидают ослабления роста в Еврозоне во второй половине года из-за снижения расходов государственного сектора и увеличения налогов, направленных на сокращение большого бюджетного дефицита. Индикатор EuroCoin указывает на то, что ожидаемое ослабление восстановления уже началось.

Иллюстрации:

http://s41.radikal.ru/i091/1008/b2/2f772b86effe.jpg

http://s005.radikal.ru/i210/1008/15/155826f0bdcf.jpg

http://s42.radikal.ru/i096/1008/12/7f1f66d4bc56.jpg

Добавлено (30.08.2010, 11:36)

---------------------------------------------

Новости из Японии. Европейский предмаркет

Новая неделя началась с новостей из Японии. Как и положено, ведь именно там «встает Солнце».

Интересно, что в конце прошлой недели было сообщено о возможности проведения чрезвычайного заседания Банка Японии. К данному моменту оно уже состоялось, не дотянув до планового, проведение которого намечалось на 6 – 7 сентября. Факт пересмотра даты и объявления действий по восстановлению справедливости на валютном рынке удивительным образом совпал с фактом проведения ежегодного симпозиума ФРС США, а точнее, с фактом кулуарной встречи представителей финансовой власти Японии с представителями FOMC, в результате которой, очевидно, было получено «разрешение» действовать. Данное совпадение еще раз указывает на факт жесткой зависимости политики Минфина и Банка Японии от политики ФРС США.

Итак, внеочередное заседание состоялось. Что оно принесло? Банк Японии оставил ключевую процентную ставку на уровне 0,1% и сохранил неизменной оценку экономической ситуации, отметив, что «японская экономика демонстрирует новые признаки умеренного восстановления», а «неопределенность относительно американской экономики растет». Сказано именно так не зря, поскольку формулировка идейно оказывает влияние на спрэд между ставками по долговым инструментам, на которые чутко реагирует валютная пара USD/JPY.

Дабы сбить спесь с покупающих иену за доллары Банк Японии принял дополнительные меры по смягчению политики, продлив срок, на который предоставляются кредиты под 0,1% с 3 мес. до 6 мес. Объем новых кредитов сроком на 6 мес. составит 10 трлн иен, что в перерасчете на доллары США по текущему курсу равно $117 млрд. Сумма внушительная. Операции по предоставлению кредитов на 6 мес. будут производиться 1 – 2 раза в месяц объемом 800 млрд иен каждый раз. Кредиты на 3 мес. будут предоставляться дважды в неделю каждый раз на 800 млрд иен. Заявлено, что новые меры «будут способствовать восстановлению экономики» и «падению рыночных процентных ставок». Второй аспект как раз и важен, хотя при условии практически нулевой процентной ставки (0,1%) это кажется абракадаброй.

Давайте посчитаем, на сколько времени хватит растянуть эти 10 трлн иен. Если расходовать плотно, то деньги можно раздать за полтора месяца. Растягивая во времени – месяца за три. В сочетании с этой информацией хорошо смотрятся октябрьские и ноябрьские защиты от падения USD/JPY, построенные на уровне 80 и актуальные до начала ноября. С какой идеей это может быть связано? С «уходом» в JPY во время сентябрьского сезона отчетности японских экспортеров. Хотя, как говорят исторические данные, все это – не больше, чем просто спекулятивная идея. Более адекватным может быть сравнение текущей ситуации в паре USD/JPY с ситуацией начала марта, когда Банк Японии решил удвоить сумму предоставляемых кредитов до 20 трлн иен. К сведению: с начала декабря 2009 г. по начало декабря 2010 г. общая сумма вливаний Банка Японии составит 30 трлн. иен.

Как отреагировал валютный рынок? USD/JPY продемонстрировала High = 85,91 на ожиданиях принятия мер, но после их объявления спикировала вниз к Low = 85,33, тем самым породив мнения о том, что мер Банка Японии по смягчению денежно-кредитной политики, судя по всему, недостаточно для того, чтобы ослабить японскую валюту после многонедельного роста в условиях, когда сохраняется вероятность того, что ФРС США также примет дальнейшие меры количественного смягчения, что приведет к снижению процентных ставок в США и к росту иены. Вместе с тем думается, что совпадение чрезвычайного заседания Банка Японии и переговоров на симпозиуме ФРС США свидетельствует о том, что ситуация взята под контроль, а, судя по расстановке сил на опционном рынке с начала ноября до начала июня, пару собираются тянуть наверх.

Что касается текущей краткосрочной ситуации, то преградой на пути роста USD/JPY, несмотря на достигнутый сессионный High, стал уровень продавцов 85,47. Тем не менее, гэп на дневном графике и преодоление сопротивления в виде линии веера Фибоначчи (см. анализ стратегий крупнейших игроков) являются позитивными сигналами для пары в среднесрочной перспективе. Целью роста является уровень 86,96. С учетом ожидающейся волатильности вдоль него игроки рассчитывают на диапазон 86,21 – 87,34.

Подробно о валютных парах – в ежедневном анализе стратегий крупнейших игроков FOREX.

Но если гора не идёт к Магомеду, то Магомед идёт к горе...

Но если гора не идёт к Магомеду, то Магомед идёт к горе...