Сработал важнейший индикатор приближения рецессии

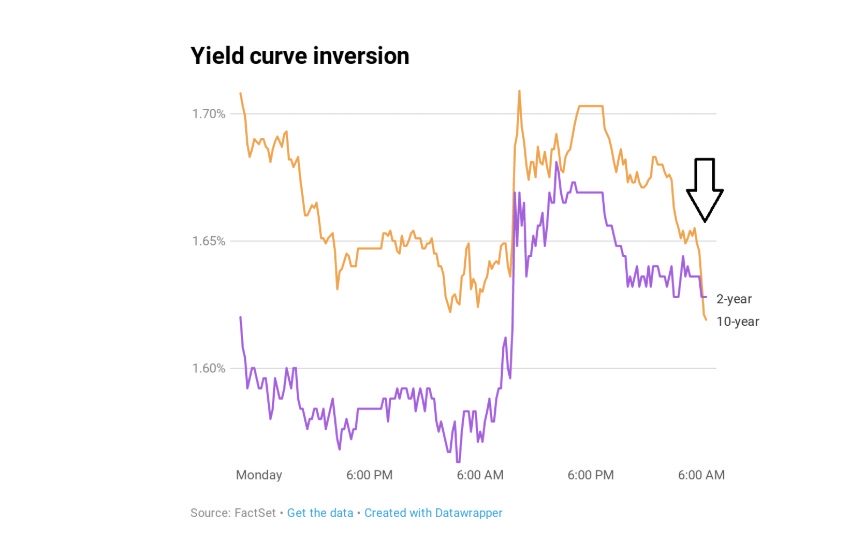

Доходность эталонных американских десятилеток пробила вниз в среду уровень двухлетних, что является необычным явлением на рынке облигаций, являющимся надежным, хотя и ранним индикатором экономического спада.

Доходность тридцатилеток упала до нового исторического минимума, опустившись ниже прежней рекордной отметки лета 2016 года. Динамика демонстрирует возросшие опасения в отношении глобальной экономики, так так инвесторы устремились в сторону безопасных активов.

Утром в среду доходность эталонных американских десятилеток оставалась на уровне 1.623% - ниже доходности двухлеток на уровне 1.634%. Последняя инверсия этой части кривой доходности произошла в декабре 2005 года - за два года до рецессии, вызванной финансовым кризисом. Доходность 30-летних казначейских ценных бумаг составила 2.061%, что ниже прежнего рекордного минимума на 2.0889%, достигнутого в 2016 году после голосования по Brexit в Великобритании. Доходность падает по мере роста цен на облигации.

В данный момент инвесторы требуют более высокую доходность по краткосрочному долгу, нежели по долгосрочному. Этот феномен известен как “кривая дохода с отрицательным угловым коэффициентом”. Обычно экономисты уделяют особое внимание спрэду между десятилетками и двухлетками, так как инверсии этой части кривой доходности предшествовали каждой рецессии в течение последних 50 лет.

Данные Credit Suisse с 1978 года показывают:

Последние 5 инверсий приводили к рецессиям.

Рецессия происходит, в среднем, через 22 месяца после инверсии 2-10.

Индекс S&P 500 растет, в среднем, на 12% за год после инверсии 2-10.