|

Статьи Ланса Бегса

|

|

| Бизон Offline | Дата: Среда, 25.12.2013, 17:56 | Сообщение # 16 |

Победитель народов

Группа: Модераторы

Сообщений: 25461

| Когда меняется тренд?

Следующая последовательность графиков показывает хороший пример того, как я определяю изменение тренда. На рисунках минутный график фьючерса 6B (GBP). Хотя рынок и таймфрейм не имеют значения. Концепция распространяется и на любые таймфреймы. Так случилось, что я использую минутные графики.

Первоначально мы видим цену в восходящем тренде, она приближается к зоне сопротивления между 1.5796 и 1.5802. Импульс явно замедляется, поскольку цена предпринимает три неудачные попытки пройти область сопротивления (один раз сформировав тест сопротивления, два раза сформировав ложный пробой сопротивления). В результате цена пробивает локальный минимум между 2 и 3 попыткой пробить сопротивление.

Я называю такой пробой локального минимума «объективным» изменением тренда.

«Объективное» изменение указывает на тот факт, что на рынке нет определенного направления. Цена торгуется ниже локального минимума – это без сомнений.

Для меня, определение «объективного» изменения тренда, не означает действительно изменение тренда.

Я определяю изменение тренда при наличии двух компонентов:

1. Объективное изменение тренда, и

2. Принятие цены в новой области (я часто это называю субъективным изменением тренда).

Принятие цены означает увидеть доказательства того, что цена продолжает торговаться за точкой, в которой произошло объективное изменение тренда. В нашем случае это закрепление ниже.

Когда цена отказывается закрепиться ниже точки объективного изменения тренда, это может означать отказ изменить тренд (и обычно это хорошая торговая возможность в сторону первоначального тренда).

Данный пример интересный. Как показано ниже, цена вошла в застой сразу после точки объективного изменения тренда, быки и медведи нашли некоторый баланс сил.

С этого места, если цена пойдет вверх, это будет означать отказ от объективного изменения тренда, и четвертая попытка пробить зону сопротивления. Восходящий тренд остается в силе.

Прорыв вниз будет означать принятие цены, подтверждая наше «субъективное» изменение тренда. Тогда рассматриваем нисходящий тренд.

Как видно ниже, из зоны застоя произошел прорыв вниз, продолжив наше изменение тренда.

Перевод vplvua

Быть добру!

Сообщение отредактировал Бизон - Среда, 25.12.2013, 17:57 |

| |

| |

| Бизон Offline | Дата: Воскресенье, 29.12.2013, 12:29 | Сообщение # 17 |

Победитель народов

Группа: Модераторы

Сообщений: 25461

| Продвинутый свечной анализ. Часть 1.

Вы помните волнующие чувства, когда впервые обнаружили свечные модели?

Простые книжные модели обещали вам входы на каждом развороте рынка, сразу в самом начале нового движения.

Если вы похожи на всех других трейдеров, то покупали книгу о свечных моделях, или рыскали по интернету за лучшей доступной информацией.

Вы часами практиковались – просматривали графики на истории и изучали паттерны до тех пор, пока не видели их во сне. Не было никаких сомнений, что деньги от неосведомленных масс потекут на ваш счет.

И вы, возможно, даже получали большое удовольствие похвастаться новыми знаниями перед вашими друзьями не трейдерами. «Посмотри на это темное облако. Посмотри как оно бросило цену. А здесь дожи. А вот это называется падающая звезда».

Казалось бы, все так просто.

Затем наступала жесткая реальность…

Как ни крути, когда вы торгуете вживую у правой части графика, то модели не так легко увидеть. Они никогда не выглядят идеально, так как в книгах.

Даже если они выглядят идеально, и вы набираетесь мужества и входите, сделка никогда так просто не двигается туда куда хотелось бы.

Вы видите идеальный молоток, входите на пробое максимума, внезапно цена разворачивается, обновляет минимум, вас выносит по стопу, и цена улетает на север без вас.

Откуда я знаю, что вы прошли такое?

Ну, во-первых, потому что через этот этап мы все прошли. Но мне также это знакомо потому, что получаю много писем от трейдеров, разочарованных в их успехах торговли по свечному анализу. Они ознакомились с основами свечного анализа в моих видео, и теперь надеяться, что я поделюсь с ними секретами ПРОДВИНУТОГО СВЕЧНОГО АНАЛИЗА.

Обычно я просто закрепляю некоторые ключевые понятия из моих видео:

- Напоминаю им о важности определения контекста рынка – Где паттерн появился в структуре рынка?

- Напоминаю им о важности торговли за трендом – модели разворота не только для разворотов, они также применяются в конце отката, возобновляя доминирующий долгосрочный тренд.

- И самое главное, напоминаю им о вероятностной природе всех паттернов, а также о важности управления рисками, для ограничения риска, так как мы работаем в неопределенности.

Но это еще не все…

Давайте взглянем на то, что я называю продвинутым свечным анализом (если о таком вообще можно вести речь).

Часто, когда трейдеры обращаются ко мне в поисках более подробной информации о свечных моделях, они делают предположение, что более продвинутый свечной анализ включает в себя лучшие (то есть секретные) модели или определенные сочетания индикаторов работающих в сочетании со свечным анализом.

Эти трейдеры стремятся добавить больше инструментов или методов в свой анализ, в надежде, что это внесет некоторую определенность в этом неопределенном рынке.

На мой взгляд, продвинутый свечной анализ не требует добавления чего-либо. Вместо этого он подразумевает рассмотрения моделей с другой стороны.

Вместо того, чтобы искать за пределами паттернов, за дополнительными инструментами, посмотрите вовнутрь паттерна, чтобы увидеть внутреннюю природу движения создавшего свечную модель.

Продвинутые аналитики признают, что сами по себе свечные модели ничего не значат, по существу иллюзия. Для этих людей, закономерности теряют свое значение, и они просто наблюдают за внутренней природой движения цены.

Дальше мы обсудим, что я имею ввиду смотреть внутрь паттерна. Но сначала, я ожидаю, что некоторые трейдеры будут иметь некоторое сопротивление этой информации. Кажется, что многие из нас слишком «завернуты» в определениях, и в поисках отличных паттернов, как будто бы в них было что-то магическое. Позвольте мне развеять эту иллюзию с помощью маленького примера.

Ниже 15-ти минутный график GBPUSD от 28.05.2009 европейской сессии. На нем изображен прекрасный молот на дне нисходящего тренда, обведен красным. Просьба игнорировать горизонтальную линию, так как она отображает текущую цену, и не имеет никакого отношения к данному примеру.

Сравните его с 5-ти минутным графиком ниже, показывающий ту же пару, в то же время.

Где молот на 5-ти минутном графике? Его здесь нет.

Да, некоторые из вас могут заметить две свечи внизу как харами, или кто-то назовет паттерн острие. Но здесь нет молота.

Здесь нет никакого магического молота, или любого другого разворотного паттерна. Трейдеры, которые ограничивают себя одним или двумя идеальными паттернами, не только пропускают множество сделок, они пропускают весь смысл свечного анализа.

Итак, имеем два разных графика и два разных паттерна, отображающих одно и то же действие цены. Итак, где же правда? Это молот или харами?

Одно и другое не верно.

Пора развеять иллюзию того, что паттерны могут магическим образом предсказывать будущее движение цены. Паттерны всего лишь указывают на разворотные точки – иллюзии – они в действительности не существуют как фундаментальная реальность движущая ценой.

Что тогда реально?

Расскажу об это коротко. Но сначала приведу пример…

Давайте посмотрим 12:45 разворот GBPUSD 26 мая 2009 года, сначала на 15-ти минутный график показывающий бычий паттерн поглощения. А потом на 5-ти минутный график показывающий молот.

То же движение цены, разные паттерны.

Бычье поглощение на одном таймфрейме может выглядеть как молот на другом.

Молот на одном таймфрейме может выглядеть как харами на другом.

Фактически, свечной паттерн на одном таймфрейме может выглядеть совершенно неузнаваемым на другом таймфрейме (если мы ищем правильные книжные паттерны)

Итак, надеюсь вы понимаете, что реальность это не паттерны. Паттерны просто визуально отображают основополагающую правду или реальность ценовых движений.

Ладно, хватит примеров, поехали…

Что такое продвинутый свечной анализ? Какова реальность кроется под свечными паттернами? Что я имею ввиду «смотреть внутрь паттернов»?

Для меня, продвинутый свечной анализ включает в себя изучение внутренних сил спроса и предложения которые создают свечи, наблюдение за тем как сдвигаются их настроения в то время как ценовые движения изменяет баланс сил между быками и медведями, предупреждая нас о потенциальных будущих действиях трейдеров, и следовательно потенциальных торговых возможностях.

Другими словами, я выясняю склонность к движению цены. Не просто бычий или медвежий уклон, но также с учетом степени силы медведей и быков. После чего я постоянно пересматриваю уклон, не только после закрытия свечи, но также и внутри ее.

Весь анализ рынка это просто определение того, является ли новая информация поддерживающей или изменяющей вашу предыдущую склонность.

Возможно, для некоторых будет сюрпризом, но я не торгую по свечным моделям. Я торгую изменения в настроениях, которые выявлены в основополагающем движении цены. Иногда это приводит к образованию книжных моделей, но обычно нет.

Нет, это не значит что все мои видео о свечах вранье. Напротив, изучение паттернов является важным шагом на пути изучения психологии движения цены. Поэтому мое внимание в видео о свечных паттернах сфокусировано на настроении или психологии каждого паттерна. Возможно, стоит пересмотреть видео еще раз, особенно обратив внимание на той части где я говорю о психологии и настроении в каждом паттерне. Если вы хотите поднять ваш свечной анализ на новый уровень, я считаю вам необходимо выйти за рамки самих моделей, торговать изменения настроений. Видео дадут вам хорошую отправную точку для этого.

Поэтому, в процессе изменения цены, я постоянно пересматриваю настроение на рынке. К сожалению, не существует индикаторов, которые смогут вам это показать. Этот навык вы должны развивать все время, через практику, задавая вопросы о том как движется цена. Хотя не существует законченного списка вопросов, вот эти будут служить примером, на что я обращаю внимание:

- Текущая свеча в состоянии выдвинуться за пределы максимума/минимума предыдущей свечи в том же направлении? Есть ли возможность закрыться в этой зоне, или прорыв свечи был отклонен?

- Свеча вышла за пределы максимума/минимума предыдущей свечи, против направления предыдущей свечи? Есть ли возможность закрыться в этой зоне, или прорыв будет отклонен?

- Как глубоко текущая свеча проникает в тело (или диапазон) предыдущей свечи?

- Как далеко цена выходит за пределы тела предыдущей свечи (или диапазона)?

- Как соотносится текущий свечной диапазон с предыдущей свечей?

- Присутствует ли длинный хвост на максимуме или минимуме, и каково значение такого отказа цены закрепиться?

- Как действовала цена по достижению существенных зон, таких как зоны сопротивления и поддержки, предыдущих локальных максимумов или минимумов, закрытие, максимум/минимум предыдущего дня, сегодняшнего открытия или диапазона открытия (или других зон, которые вы считаете значительными)? Рынок принял такие цены, или отверг?

- Импульс текущего ценового движения увеличивается или уменьшается, особенно когда цена движется в сторону значительных зон описанных выше?

- Текущая свеча поймала в ловушку длинные позиции? Или короткие? Или поймала в преждевременный выход из позиций?

Это просто пример. Не стесняйтесь добавлять вопросы, которые вы считаете важными и помогают вам. Суть в том, что мы пытаемся найти ответ на следующий вопрос:

- Текущее движение цены подтверждает мою предыдущую склонность? Если нет, то как изменяется настроение на рынке, и изменяет оно мой уклон?

Каждая свеча важна. Каждая свеча предоставляет новую информацию. Тем не менее, это не означает, что каждая свеча приводит к изменениям вашего уклона или вашей оценки будущего движения цены и торговых возможностей. Много свечей просто не будут указывать на какие либо изменения в настроениях, тем самым поддерживая ваш предыдущий уклон. Тем не менее, постоянная переоценка и бдительность необходима, если вы хотите поймать изменения раньше других трейдеров.

В следующей статье продолжим обсуждение продвинутого свечного анализа, пройдясь примером в котором мы заглянем за иллюзию свечных паттернов, наблюдая и вникая во внутреннюю природу движения цены.

Если вы уже хотите попробовать свои силы, пройдитесь свеча за свечой по 5-ти минутному графику GBPUSD 26 мая 2009 (последний из четырех рисунков в этой статье), где у нас получился молот на предыдущей поддержке. Спрашивайте каждую свечу, изменяет или нет она бычьи или медвежьи настроения в движении цены. Посмотрите, можете ли вы определить сильные причины для входа на закрытии молота, за исключением того, что он выглядит как молот. А я приведу свои мысли по этому графику в следующей статье.

Перевод vplvua

Быть добру!

|

| |

| |

| Бизон Offline | Дата: Вторник, 31.12.2013, 10:52 | Сообщение # 18 |

Победитель народов

Группа: Модераторы

Сообщений: 25461

| Продвинутый свечной анализ. Часть 2.

В прошлой статье мы рассмотрели некоторые ключевые понятия базового свечного анализа:

- важность определения контекст рынка – где появился паттерн с учетом структуры рынка,

- важность торговли (в первую очередь) за трендом – да, разворотные модели могут появляться в конце откатов, сигнализируя о продолжении основного тренда,

- важность понимания вероятностного характера рынков и управления рисками и капиталом, для защиты от потерь.

Мы обнаружили, что вопреки распространенному мнению, продвинутый свечной анализ (если можно говорить о таком понятии) не включает в себя:

- Лучшие, секретные свечные модели или

- Святые Граали или комбинации технических индикаторов и разворотных свечных моделей.

Вместо этого, он просто включает в себя понимание потока цен по-новому.

Мне нравится сравнение с рисунками, которые были популярны в 90-х, например как Магический Глаз, где для непосвященных видно только размытые цвета и формы, но стоит только сфокусироваться обученному наблюдателю и он увидит скрытое 3D изображение.

К счастью, в продвинутом свечном анализе нет необходимости щуриться и фокусироваться.

Все что нужно, это понимать, что свечной график это визуальное представление бычьего или медвежьего настроения в период времени представленным свечой, а затем использовать силу вопросов, чтобы сопоставить текущую свечу с тем что ей предшествовало, для того чтобы ощутить изменения в бычьих и медвежьих настроениях когда цена перетекает из одной свечи в другую.

Предыдущую статью мы закончили небольшой коллекцией примерных вопросов, которые могут помочь вам увидеть изменения в настроениях:

- Текущая свеча в состоянии выдвинуться за пределы максимума/минимума предыдущей свечи в том же направлении? Есть ли возможность закрыться в этой зоне, или прорыв свечи был отклонен?

- Свеча вышла за пределы максимума/минимума предыдущей свечи, против направления предыдущей свечи? Есть ли возможность закрыться в этой зоне, или прорыв будет отклонен?

- Как глубоко текущая свеча проникает в тело (или диапазон) предыдущей свечи?

- Как далеко цена выходит за пределы тела предыдущей свечи (или диапазона)?

- Как соотносится текущий свечной диапазон с предыдущей свечей?

- Присутствует ли длинный хвост на максимуме или минимуме, и каково значение такого отказа цены закрепиться?

- Как действовала цена по достижению существенных зон, таких как зоны сопротивления и поддержки, предыдущих локальных максимумов или минимумов, закрытие, максимум/минимум предыдущего дня, сегодняшнего открытия или диапазона открытия (или других зон, которые вы считаете значительными)? Рынок принял такие цены, или отверг?

- Импульс текущего ценового движения увеличивается или уменьшается, особенно когда цена движется в сторону значительных зон описанных выше?

- Текущая свеча поймала в ловушку длинные позиции? Или короткие? Или поймала в преждевременный выход из позиций?

Это, конечно, только примеры, и легко могут быть заменены другими, которые позволяют вам лучше чувствовать смену настроений на рынке.

В конце концов, ваша цель найти ответ на следующий вопрос – «Текущее движение цены подтверждает мой предыдущий уклон? Если нет, то как изменяются настроения, и изменят ли они мой уклон?»

Запутались? Надеюсь, поможет пример…

В первой части был график GBPUSD 26 мая 2009 года, 5-ти минутный, на котором присутствовал молот в конце нисходящего тренда. Возможно, не самый идеальный книжный пример так как слишком большой хвост над телом, но тем не менее это хороший сигнал.

Я задал вам домашнюю работу, которая включала анализ бар за баром графика, задаваясь вопросом о бычьей и медвежьей природе каждого бара, и как они соотносятся с предыдущими для определения вашего уклона. Цель данного упражнения в том, чтобы увидеть можете ли вы определить причины почему молот был хорошим входом на покупку, исключая то что он был почти идеальным книжным примером молота.

Ну а теперь давайте посмотрим, как я вижу изменения настроений на этом графике.

Два важных замечания, пока мы начнем:

1. В целях удержания размеров статьи в приличных размерах, я не буду комментировать каждую свечу. Только те, что предоставляют важную информацию, наиболее интересную для подтверждения или изменения моего уклона. Комментарии к каждой свече также будут короткими. Я не буду отвечать на каждый вопрос из списка – только указывая на то что чувствую, очевидно, важным.

2. Я полностью понимаю тот факт, что анализ проводится задним числом (попробуйте так же сильно как и я не обращать внимание на правую часть графика, просто невозможно игнорировать ралли после молота). Это не означает что такое упражнение бесполезно. Воспринимайте его, как пример того анализа, что вы можете проводить в реальном времени, когда действия разворачиваются, для поддержания или изменения вашего уклона. Реальность такова, что анализ рынка в реальном времени намного сложнее. Лично я также включаю сюда анализ больших таймфреймов, для определения структуры рынка и ключевых зон сопротивления и поддержки, а также анализ меньших таймфреймов для точности и входов/выходов. В данном примере это не будет использовано (статья тогда будет слишком сложной). Тем не менее, концепция, продемонстрированная здесь, будет такая же. Берите то, что вам интересно, и адаптируйте к вашим собственным методам.

Отправной точкой перед свечой 1 будет слабый медвежий уклон. До свечи 1 цена шла в боковом движении, указывая на нейтральный уклон, но движение цены предшествующее консолидации было ярко выраженным медвежьим трендом, и данное боковое движение было лишь замедлением в нем. Те, кто оперирует меньшими таймфреймами, возможно имели возможность войти в короткую позицию на верхней границе затора, ожидая продолжение тренда, однако это не является предметом рассмотрения сегодняшнего урока.

Свеча 1 – Сильная медвежья свеча пробившая минимум затора. Диапазон свечи намного больше предыдущих и закрытие близко к минимуму – прекрасная демонстрация силы медведей, подтверждающая нисходящий тренд. Трейдеры торгующие на пробой (на продажу) получили здесь хороший вход, поэтому точка пробоя теперь будет ключевым уровнем для будущих ценовых движений. Любой откат назад в эту зону может столкнутся с сопротивлением когда медведи, пропустившие вход на пробое, воспользуются возможностью войти еще раз, а также быки попавшие в ловушку будут пытаться выйти с меньшими потерями. Если цена вернется в зону пробоя, я буду искать возможности для продажи в направлении тренда и моего уклона.

Свеча 2 – Верхний хвост показывает небольшой бой быков. Никаких изменений настроения, хотя она показала что такие низкие цены привлекли некоторое количество покупателей и/или фиксирование прибылей продавцами.

Свеча 3 – Второй толчок медведями. Я люблю вторую попытку движения – особенно когда она неудачная, поскольку часто приводит к большим движениям в противоположную сторону. В данном случае, я ожидал продолжения вверх, особенно потому что пробой минимума свечи 2 привлек некоторое количество запоздалых продавцов, которые теперь будут себя нервно чувствовать и, возможно, закроют позиции (будут покупать) при пробое максимума свечи 3. Уклон остается медвежьим, так как свечи 2 и 3 не смогли проникнуть глубоко в тело свечи 1. Я не буду удивлен увидев продолжение ралли к верхней части свечи 1 на уровне пробоя.

Свеча 4 – Как и ожидалось, цена продолжила рост. Пока никаких изменений в моем уклоне, три свечи прошли всего две трети одной медвежьей свечи пробоя. Давление вниз остается, и цена приближается к зоне пробоя.

Свеча 5 – Медвежье поглощение, сигнализирующее о продолжении нисходящего уклона, ожидается, по крайней мере, тестирование минимума свечи 3. Трейдеры торгующие только на одном таймфрейме, возможно, захотят войти на пробое минимума этой свечи. Я так не работаю (слишком много риска для трейдера не склонного к риску). Я предпочитаю входить на меньших таймфреймах, как можно ближе к максимумам свечей 4 и 5. Это не тема для нашего упражнения , которое является демонстрацией изменений в настроениях и уклона. Уклон вниз остается неизменным.

Свеча 6 – Ретест минимума свечи 3, с хвостом внизу, сигнализирующем о некотором интересе покупателей на данном уровне. Уклон вниз остается неизменным, но находится под угрозой. Этот уровень поддержки теперь становится ключевым уровнем. Пробой этого уровня будет важным для поддержания медвежьего уклона. Неспособность пробить данный уровень будет означать слабость медведей, возможно нейтральные настроения. Тем не менее нет никаких доказательств для бычьего уклона.

Свеча 7 – Поддержка сломлена на всплеске медвежьего импульса. Наш медвежий уклон продолжается. Новая точка пробоя теперь создает потенциальное будущее сопротивление, хотя и не такое сильное как исходный прорыв на свече 1.

Свеча 8 – Продолжение медвежьих настроений за счет быстрого отказа от ралли вверх.

Свеча 9 – Бычья свеча (возможно, молот, если подтвердится) сигнализирует о потенциальном завершении нисходящего тренда. Особенно необходимо отметить тот факт, что она закрылась почти на максимуме и выше предыдущего закрытия, отвергнув более низкие цены. Уклон все еще остается медвежьим, хотя нисходящий тренд, возможно, перестраивается на ралли.

Свеча 10 – Интересно… довольно сильный бычий всплеск от свечи 9 до максимума свечи 10 (до точки пробоя свечи 7, где мы ожидали некоторого сопротивления). Здесь произошла значительная борьба медведей во второй половине свечи, заставив закрыться ниже середины. В данный момент и быки и медведи активны. Тренд все еще остается нисходящим, и будет оставаться таким, пока максимумы свечей 4 и 5 не пробиты, но отметим, что медвежий уклон слабеет.

Свеча 11 – Второй отказ в непосредственной близости от минимума свечи 9. Безусловно, уклон слабый медвежий.

Свеча 12 – Третий отказ в этой ценовой области. Что я говорил раньше о двух неудавшихся попытках пробоя уровня? Три неудавшиеся попытки даже лучше. Теперь мой уклон нейтральный, возможно, немножко медвежий, учитывая контекст нисходящего тренда на большем таймфрейме. Я очень рассчитываю на ралли к новому локальному минимуму ниже предыдущего, в рамках нисходящего тренда, и теперь на меньших таймфреймах поищу вход в длинную позицию, возможно, цель установлю на максимуме свечи 10. Прошу обратить внимание, что любые попытки войти в длинную позицию на этом уровне должны быть только в расчете на быстрое противтрендовое движение и быстрый выход. Все еще не существует доказательств бычьего движения, которое может угрожать нисходящему движению.

Свеча 13 – Возможно еще рано говорить. Свеча 13 очень плохая для тех кто в коротких позициях. Это сильно бычья свеча, открывшаяся на минимуме и закрывшаяся у максимума, создав наибольшую бычью свечу на графике до этого времени. Это первое место в котором мой уклон будет изменен на бычий, хотя и незначительно, так как остается сильный нисходящий тренд.

Главное здесь в создании нашего уклона, это осторожность, так как возможны сильные действия как быков так и медведей, основываясь на текущих движениях цен. Медведи, вероятно, будут угрожать высоким ценам. Некоторое количество из них будет в просадке, но даже те кто находится в прибыли обратят внимание на сильную бычью свечу после трех отказов идти ниже. Некоторые медведи будут закрывать позиции немедленно, но большинство, скорее всего, пересмотрят свою стратегию выхода. Они, возможно, подтянут стопы к локальным максимумам (свеча 10 или свечи 4 и 5), если еще этого не сделали, также, возможно, зафиксируют прибыль на ретесте минимумов свечей 9-12, если цена покажет доказательства дальнейшей остановки в этой зоне.

Быки, вошедшие на минимумах свечей 9-12, возможно заберут частичную прибыль на максимуме свечи 10, ожидая следующего движения до локального максимума свечи 4 и 5. Поэтому я бы не стал ожидать уверенного бычьего движения с этих уровней. Однако дальнейший застой на минимумах будет для меня интересным с точки зрения изменения уклона на бычий и входа в длинную позицию.

Таким образом, ключевым для меня, если мой уклон изменяется на бычий, будет то, как цена себя поведет при возврате в зону затора на предыдущих минимумах (свечи 9-12 и зона сверху). Если медвежьи настроения остаются доминирующими, то медведи должны продемонстрировать способность пройти эти минимумы. Неспособность пробить минимум будет потенциально указывать на изменение уклона. Конечно, еще может быть много свечей, и мои планы могут измениться, в зависимости от будущего движения цены.

Свеча 14 – Остановка в ралли, в непосредственной близости к максимума свечей 4 и 5. Обратите внимание на уменьшение размера каждой из четырех свечей ралли, указывая на затухание импульса. Свеча 14 первая медвежья.

Свеча 15 – Хороший хвост внизу указывает на то, что уже больше трейдеров становятся уверенными в бычьем росте. Этот хвост является результатом того, что трейдеры на меньших таймфреймах открыли позиции на откате цены к максимуму свечи 13. Мой уклон остается немножко бычьим, но я не гонюсь за ценами, и жду хорошей сделки на тесте минимумов, как писал выше.

Свеча 16 – Медвежья свеча. Хороший отпор со стороны медведей, рассматривающих движение 12-14 как хорошую возможность повторно войти в короткие позиции. Мой уклон все еще остается очень слабо бычьим. Медвежья свеча не изменяет моего уклона, так как я жду сигналов удержания поддержки на минимумах.

Свеча 17 – Возможность войти в покупки на меньших таймфреймах. На данном таймфрейме нет причин входить. Следует отметить замедление медвежьего движения, так как уменьшился размер свечи и незначительный отказ от меньших цен после достижения поддержки. Если бы медведи доминировали на рынке, они бы затолкали цену прямо к поддержке. Так как этого не случилось, мы видим еще одно доказательство того, что настроения изменяются на бычьи.

Свеча 18 – Так же как и свеча 17, возможность входа в покупки на меньших таймфреймах. Лично я был бы очень счастлив войти здесь, если б была такая возможность. Хотя дожи показывают нерешительность, здесь видно немного больше бычьей силы, так как видно отказ от минимума свечи 17 еще раз, и свеча закрылась на 2/3 своего размера. Если бы я торговал только на одном таймфрейме, проанализировав данный график, я бы разместил стоп ордер над максимумом данной свечи.

Свеча 19 – Вход на пробое свечи 18 не сработал. Однако вход на меньших таймфреймах мог закончится маленькой прибылью, безубыточностью или небольшим убытком, в зависимости от управления сделкой – это нормально.

У нас свеча, которая явно медвежья, открылась на максимумах и закрылась у минимума. Присутствует возможность продолжения снижения, хотя мое мнение, что здесь нету сильных медвежьих настроений. Дальнейшее снижение предоставляет работу в зоне поддержки у минимумов. Кроме того, минимум данной свечи лишь немного ниже минимума свечи 18. На меньших таймфреймах движение от 17 до 19 свечи всего лишь маленький на 20 пунктов торговый диапазон. Небольшой пробой диапазона может быть легко отвергнут.

В любом случае, что мы здесь ищем? Если уклон меняется на медвежий, медведи должны продолжить это движение, пробить и удержаться ниже минимумов свечей 9-12. А мы ждем подтверждения изменению нашего уклона на бычий, посредством отказа от пробития минимумов.

Ждем и наблюдаем…

Свеча 20 – Джек-пот! Подтверждение моего бычьего уклона и вход в длинную позицию. Отметим, что тренд остается нисходящим, поэтому торгуем с постоянной бдительностью, следим за любыми подтверждениями медвежьих сил, потенциалом закрытия неудачной сделки и возобновления медвежьего тренда.

Давайте просуммируем, что у нас произошло на свечи 20, так как я не входил просто потому что свеча выглядит как молот:

1. Медвежий уклон в нисходящем тренде, от свечи 1 до свечи 9.

2. Нахождение поддержки через четкие доказательства интереса покупателей на минимумах свечей 9-12.

3. Пробой максимума на свече 13, которая является наиболее бычьей из всех до этого времени, сигнализирует о изменении настроений.

4. Следуя за уменьшением импульса, движение к тестированию минимумов (рост на свечах 12-14 сильнее, чем движение вниз 14-20)

5. Красивый отказ на ретесте на свече 20. Пожалуйста обратите внимание на, возможно, самую главную мысль здесь – свеча 20 на самом деле пробила минимум свечей 9-20 на один пункт, где сработало много ордеров на пробой. Внезапный разворот поймал этих трейдеров в ловушку убыточных позиций, что толкает их в борьбу за выход при пробое максимума молота, добавляя силы бычьему потоку ордеров, и помогая моей сделке стать прибыльной.

Конечно, это только вход. Последующие управление сделкой и выходом являются не менее важными, но это тема для другой статьи.

Надеюсь, пример того, как я провожу анализ, был полезен для вас. Я хотел бы повторить сказанное ранее – «Да, я знаю, что все это сказано задним числом». Это просто пример моего процесса размышлений, за наблюдением движения цены. Как всегда, берите то, что вам интересно, и отбросьте, что считаете ненужным.

Последний короткий комментарий – в дискреционной торговле как эта, очень важно управление рисками. Торговля в соответствии с нашим чувством уклона, по существу пытается найти путь наименьшего сопротивления. Это здорово, когда срабатывает, но это может быть разрушительными, когда ваш уклон не совпадает с реальностью на рынке. Вы должны быть готовы изменять уклон, как только появляются доказательства, противоречащие вашему мнению. Мы всегда будем иметь больше опасности от неправильного уклона, психологические проблемы сохранения и изменения уклона.

Удачного «Продвинутого» свечного анализа!

* Когда я вначале первой статьи упомянул Продвинутый свечной анализ, почему в скобках написал «если о таком вообще можно вести речь»?

Я так написал, потому что этот продвинутый анализ не имеет вообще отношения к свечам. Эта техника может быть применима и к баровым графикам, и я так часто делаю – я переключаюсь между барами и свечами, в зависимости от того, где мне сегодня лучше видно поток цен. Поэтому, если хотите, можете назвать это анализом движения цены, а не продвинутым свечным анализом.

Перевод vplvua

Быть добру!

|

| |

| |

| Бизон Offline | Дата: Пятница, 21.02.2014, 13:21 | Сообщение # 19 |

Победитель народов

Группа: Модераторы

Сообщений: 25461

| Три шага от любительского теханализа к профессиональному

Любитель: наблюдая за движением цены видит просто… движение цены.

Шаг 1. Научиться видеть движение цены как результат чистого дисбаланса в потоке ордеров.

Шаг 2. Рассмотрение потока ордеров как результат индивидуальных решений трейдеров и их действий.

Шаг 3: Проектирование будущей ситуации, чтобы предвидеть решения и действия индивидуальных трейдеров в контексте структуры рынка по нескольким таймфреймам!

Где трейдеры ошиблись в анализе? Где они боятся? Где они спешат выходить?

Результат:

Удачной торговли!

Перевод vplvua

Быть добру!

Сообщение отредактировал Бизон - Пятница, 21.02.2014, 13:37 |

| |

| |

| Бизон Offline | Дата: Пятница, 21.03.2014, 16:22 | Сообщение # 20 |

Победитель народов

Группа: Модераторы

Сообщений: 25461

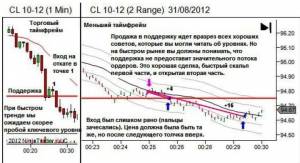

| Сильный тренд слабый откат

Ожидания должны изменяться вместе с изменением контекста рынка. На медленном трендовом

рынке в широком канале, вам лучше подождать глубокий откат. Не спешите входить в сделку. Но на быстром тренде, если будете колебаться, то можете пропустить сделку.

Вот два примера неглубоких откатов на быстрых трендах. Здесь нет времени ждать отката к 38,2%!

Слабый откат является доказательством баланса спроса и предложения. Вероятно, сочетание новых быков ожидающих отката и медведей ожидающих прибыли. Но когда баланс сил, то мы скорее можем сказать, что нет сильной поддержки, в противном случае, мы бы увидели поток ордеров, двигающий цену вверх.

Таким образом, мы наблюдаем за меньшим тайм-фреймом в поисках знаков потенциальной неудачи сделок на покупку на малых тайм-фреймах. Их точки неудачи являются нашими точками входа, в надежде, что поток ордеров занесет цену к новым минимумам, сработают новые ордера на продажу, возобновляя новую волну тренда вниз.

Как всегда, наша торговля остается все той же… основываясь на поиске неудачников и торгуя против их сделок.

А на быстром тренде, неудачник это почти всегда парень пытающийся затушить тренд.

Быть добру!

Сообщение отредактировал Бизон - Пятница, 21.03.2014, 16:28 |

| |

| |

| Бизон Offline | Дата: Среда, 02.04.2014, 20:49 | Сообщение # 21 |

Победитель народов

Группа: Модераторы

Сообщений: 25461

| Когда не доверять откату?

Я считаю, что «серые зоны» на графике увлекательны. Зоны, где наши уклон и предпосылки показывают признаки разрушения, наши решения омрачены неопределенностью, царящей у жесткой правой стороне экрана.

Вот где происходит реальное обучение! Где ваши знания, навыки и отношение попадают за их пределы.

Давайте посмотрим, как этот откат разыгрывался (обозначен ниже как волна DE) и изучим

некоторые из моих мыслей, как откат расширился гораздо глубже, чем я ожидал (учитываем, что мой уклон и предпосылка оставались неизменны)…

Рисунок выше показывает некоторое представление о том, мои мысли бар за баром о

приведенном выше.

Мои ожидания, как правило, о продолжении предыдущего направления движения.

Если предыдущие откаты в этом тренде были короткими и резкими, то я ожидаю, что данный откат будет таким же. Если предыдущие откаты были глубокими и длинными, то такого я и ожидаю.

Таким образом, в данном случае, я буду ожидать откат такой же глубины как и BC. Тот факт, что откат DE получился большим, чем предыдущий, говорит нам что что-то меняется. Рынок больше не ведет себя по медвежьи так чтобы повторить движения AB и CD.

Когда откат ведет себя так, что вызывают сомнения в способности тренду продолжаться, я не буду торопиться отказываться от начального тренда. Но я не буду брать первый сигнал входа на откате. Удлиненный откат предоставит противотрендовым трейдерам некоторую надежду, поэтому они будут действовать потоком ордеров против моей сделки. Я подожду лучшего входа, который приходит со второй волной вверх, где получается идеальная ловушка для противотрендовых трейдеров. Такой второй шанс будет хорошим входом на продажу.

К сожалению, в данном случае вторая волна не обеспечила уверенной ловушки. Цена не повела себя так, как должна была при предпосылках продолжения основного тренда.

Конечно, продажа на пробое минимумов свечей 3 и 4 предоставило достаточную возможность чтобы закрыться в безубытке или понести маленькие потери. Но лучшим вариантом было оставаться в стороне.

Если цена не делает того, что я ожидаю, я немедленно откажусь от своего уклона. Но я буду требовать сильных доказательств, что я прав (и желательно доказательства того что те кто против меня попадут в ловушку). Если такие сильные доказательства не появятся, тогда желательно удалится от графика на некоторое время, чтобы вернутся с свежим умом. Вам необходимо пересмотреть то, что происходит на графиках.

Перевод vplvua

Быть добру!

Сообщение отредактировал Бизон - Среда, 02.04.2014, 20:50 |

| |

| |

| Бизон Offline | Дата: Воскресенье, 06.04.2014, 11:11 | Сообщение # 22 |

Победитель народов

Группа: Модераторы

Сообщений: 25461

| Двойной ложный паттерн

Давайте продолжим одну из затронутых тем в прошлых статьях: «Торговать против тех, кто пытается бороться с направлением рынка, стремясь войти в или до точки их торгового отказа, получая прибыль от их потока ордеров».

Один из моих любимых способов увидеть этот сетап, это через двойной ложный паттерн.

Это можно показать разными способами, но суть вовлечение в значительное движение цены в одном направлении затягивая массы трейдеров, толкнув один раз и отказавшись, потом толкнув другой раз и снова отказавшись.

На самом деле это играет на эмоциях трейдеров. Первое движение вовлекает их надеждами на хорошую прибыль. Первый отказ начинает их волновать. Второе движение освобождает их от давления и снова дает надежду. Второй отказ разрушает надежды.

Мы, конечно, стремимся входить в противоположном направлении, в точке их выхода, если не

раньше.

Ключ в контексте. В паттерне должен присутствовать один из вариантов значительного движения, такой как:

- Гэп открытия

- Прорыв значительного уровня сопротивления/поддержки

- Прорыв значительной вершины/минимума

В идеале паттерн должен работать против вашего предрасположения о направлении рынка, или

менять ваш настрой.

Давайте посмотрим несколько примеров на разных таймфреймах.

Подход даже можно применить на низшие уровни, где и я торгую (20-тиковый график).

Перевод vplvua

Быть добру!

|

| |

| |

| Бизон Offline | Дата: Вторник, 08.04.2014, 17:28 | Сообщение # 23 |

Победитель народов

Группа: Модераторы

Сообщений: 25461

| Двойной ложный паттерн (обновление)

Когда я определил зону для сетапа в структуре рынка, больше всего мне нравится, когда там образовывается двойной ложный паттерн.

О двойном ложном паттерне я уже писал, он включает в себя две неудачные попытки преодолеть значительную зону на графике. Вход на второй такой попытке.

Когда на второй попытке ничего не происходи это хороший сигнал, что рынок будет делать противоположное движение.

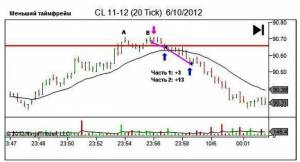

Ниже две разные сделки на прошлой неделе, обе открыты на двойном ложном паттерне на меньших таймфреймах.

На графике мы видим, как цена опускается до 00:08, после чего сжимается в треугольник, в ожидании объявления запасов сырой нефти в 00:30 (свеча А). Это вполне нормальное поведения рынка, сжиматься перед выходом важных экономических новостей.

Свеча А показывает что в момент выхода цена открылась гэпом вверх, после чего опустилась к

предыдущим уровням. На участке от В до С видно еще две попытки пробиться вверх (детали

можно посмотреть на меньших таймфреймах).

Две ложные попытки протолкнуться выше новостного импульса, при этом против тренда вниз на большем таймфрейме, предоставляют нам хороший вход на продажу.

На 20-ти тиковом таймфрейме показанном выше, свеча А появилась на публикации экономических новостей (на этом графике не видно гэпа, так как тиковый график оперирует только транзакциями а не временем, таким образом этот бар охватывает период до и после публикации. Публикация создала немедленный гэп на максимум свечи А).

Так как после этого цену немедленно опустили ниже максимума свечи А, то этот уровень (максимум А) для меня становится значительным. Он определяет поле боя, где будет определятся направление движения, будет это пробой вверх, или продолжение тренда.

Волна В это первая попытка пробоя. Цена довольно легко прошла уровень, но застыла, после чего ушла ниже уровня.

Волна С это вторая попытка пробить уровень. На этот раз импульс слабее, и цена не преодолела максимум А.

На еще меньших таймфреймах вы также можете посчитать B и D как двойной ложный паттерн. Задним числом он мне нравится, но в реальном режиме нету 100% уверенности. С предоставила хороший ретест зоны BD ложного пробоя.

На графике ниже показана сделка на меньшем таймфрейме – канале скальпера.

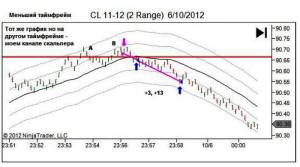

Еще один пример двойного ложного паттерна…

Здесь мы начинаем с простой и проверенной концепции технического анализа – предыдущая поддержка становится сопротивлением (уровень поддержки/сопротивления показан на графике линией на 90.66, но на самом деле это зона между 90.66 и 90.81).

Цена опускалась вниз до 23:36, затем развернулась протестировать уровень в 23:55 (зона А-В).

График ниже дает нам взглянуть на ситуацию с точки зрения 20-ти тикового графика. Зоны А и В показывают две попытки пробить зону сопротивления, вторая красиво застыла, после слабого импульса вверх. Такой застой дает хорошую возможность входа на пробое вниз зоны застоя.

Много прибыли осталось лишь на графике…я вышел, воспользовавшись застоем. Застой был минимальный, а также не было отката… Но кто мог знать. Берем то, что дает рынок и ждем следующей сделки.

Не имеет значения, используете вы меньшие таймфреймы для входа и выход, или торговый таймфрейм для определения настроя, помните одно главное правило – вторая неспособность сделать что-нибудь является хорошим указателем на то, что рынок будет двигаться в противоположную сторону.

Перевод vplvua

Быть добру!

|

| |

| |

| Бизон Offline | Дата: Суббота, 12.04.2014, 10:05 | Сообщение # 24 |

Победитель народов

Группа: Модераторы

Сообщений: 25461

| Вход в сделку – пробой микротрендов

Мои предпочтения по открытию сделку посредством малых таймфреймов описаны в многих заметках. Однако, существуют другие способы открытия сделки.

Один из них, который может вам понравиться, это пробой микротрендов. Опять же, я бы рекомендовал этот способ для меньших таймфреймов, хотя эту концепцию можно применить и на вашем торговом таймфрейме, если вы его используете для входа в сделку.

Как и все хорошие концепции прайс-экшн, она применяется на всех рынках и таймфреймах (при условии достаточной ликвидности для обеспечения ровного потока цен).

Давайте посмотрим, что я имею ввиду, на графиках. Мы будем рассматривать только входы на откатах в тренде. Освоив эти правила, вы сможете применить их в другой рыночной среде и торговых сетапах.

Начнем с отката в медвежьем тренде, с уклоном на продолжение тренда.

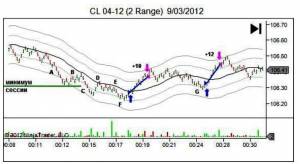

Теперь давайте посмотрим примеры. Я буду использовать CL на очень маленьких таймфреймах, только потому, что я так торгую. Но повторюсь, концепцию можно использовать на разных рынках и разных таймфреймах.

Хотя примеры будут демонстрировать нисходящий тренд (для того, чтобы сравнить с диаграммами выше), эту концепцию можно применять и для других типов рыночной структуры. Просто настройте паттерны на меньших таймфреймах, чтобы вовремя войти.

Перевод vplvua

Быть добру!

|

| |

| |

| Бизон Offline | Дата: Суббота, 19.04.2014, 11:52 | Сообщение # 25 |

Победитель народов

Группа: Модераторы

Сообщений: 25461

| Урок в каждой торговой сессии

Не так уж много можно написать на эту тему. Название говорит само за себя. В КАЖДОЙ торговой сессии есть урок. Ваша задача заключает в том, чтобы для максимизирования своих темпов развития как трейдера, вы должны найти этот урок.

На самом деле, в каждой сессии может быть больше чем один урок, но если у вас будет привычка находить как минимум один урок в каждой сессии, то вы значительно поможете себе в росте и развитии.

Урок может быть связан с торговлей (пример хорошо управляемой сделки, или наоборот плохо исполненной сделки). Или это может быть урок прайс экшн, анализ структуры рынка, что особенно здорово. Неважно что вы найдете… продолжайте искать пока не найдете хотя бы один урок… изучите его.

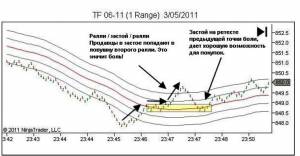

Посмотрите пару примеров за последние дни.

Понедельник, 2 мая 2011.

Особенно хорошо управляемая сделка демонстрирует (a) вход на сниженном импульсе отката в точке, когда появляются признаки отскока цены от сопротивления, и (b)снижение риска за счет частичной фиксации прибыли, когда цена застопорилась после входа (обратите внимание: в данном случае на истории видно, что лучше было держать сделку до достижения цели, но мы не торгуем исторические данные, мы управляем риском в реальном времени).

Понедельник, 2 мая 2011.

Хороший пример прорыва создающего будущую зону сопротивления/поддержки. Обратите внимание на удивительные объемы (возможно чтобы все покупатели разместили стопы в одном и том же очевидном месте?).

Вторник, 3 мая 2011

Обзор особенности структуры рынка – разворот от истощения – с целью определить лучшее место для входа с маленьким риском и большой вероятностью позитивного исхода.

Перевод vplvua

Быть добру!

|

| |

| |

|

| Бизон Offline | Дата: Воскресенье, 27.04.2014, 18:38 | Сообщение # 27 |

Победитель народов

Группа: Модераторы

Сообщений: 25461

| Урок в каждой торговой сессии – Часть 2

Отзывы к предыдущей статье были хорошими, поэтому я решил показать еще несколько примеров на этой неделе.

В этих примерах мы рассмотрим другой рынок. Это будет HSI (Hang Seng Index Futures) который я торговал несколько последних дней, пытаясь погасить усталость (на восточном побережье Австралии много не поторгуешь на Американском рынке).

Как и в прошлой статье, рынки, таймфреймы, графики используемые в этих примерах не имеют

значения. Здесь важно найти урок в каждой торговой сессии. И это касается всех рынков и всех

таймфреймов.

Понедельник 9 мая 2011

Прекрасный паттерн спружинивания, указывающий на продолжение восходящего тренда:

Вторник 10 мая 2011

Итак, я перед компьютером, все готово для торговли перед открытием (11:15 утра) и…. ничего!

Нет входящих данных для терминала.

Быстро начинаю искать неисправности… никаких проблем с настройками платформы, соединением с интернетом, соединения с брокером нет. Все работает на моей стороне. Захожу на сайт Гонконгской биржи и… обнаруживаю, что у них выходной.

Не буду писать последовавших ругательствах.

Урок: когда на выходных проверяю расписание биржи на следующую неделю, для планирования работы, я всегда должен проверять даты текущего года, а не предыдущего.

Среда 11 мая 2011

Эта сессия дала нам отличный пример как цена тестирует диапазон открытия – сначала не в состоянии пробить поддержку, а затем пробой и ретест уровня. Смотрим на меньшие таймфреймы чтобы найти признаки сетапа: пробоя или ретеста.

Четверг 12 мая 2011

Продолжая тему вчерашнего дня, сегодняшняя сессия показала нам силу диапазона открытия формирующего зону сопротивления или поддержки, следующего за гэпом.

Пятница 13 мая 2011

Ну… я пока еще пишу статью и ничего не случилось…

Перевод vplvua

Быть добру!

Сообщение отредактировал Бизон - Воскресенье, 27.04.2014, 18:39 |

| |

| |

| Бизон Offline | Дата: Среда, 07.05.2014, 10:30 | Сообщение # 28 |

Победитель народов

Группа: Модераторы

Сообщений: 25461

| Диапазон открытия: определяем направление и зону сопротивления/поддержки

За последнее время я несколько раз заметил такую штуку, а рынок все продолжает придумывать отличные примеры. Повторение мать учения!

Диапазон открытия (первая свеча торгового тайм-фрейма открытия сессии) предоставляет отличный способ определения направления рынка. Цена выше диапазона - рынок бычий, ниже диапазона - рынок медвежий. Также это дает хорошую зону сопротивления/поддержки, если цена возвращается к уровню открытия.

Это относится к любым рынкам.

Первые два графика это индекс Hang Seng

Следующий график EUR/USD.

Конечно, не каждый день цена красиво уходит от уровня открытия. График ES ниже очень грязный, показывает, как цена была и сверху и снизу зоны открытия. Несмотря на это диапазон открытия дает нам общее определение направления (цена выше - рынок бычий, ниже - рынок медвежий). И снова эта зона работает как сопротивление/поддержка. Даже когда цена не имеет четкого направления, понятие диапазона открытия будет полезным.

Перевод vplvua

Быть добру!

|

| |

| |

| Бизон Offline | Дата: Четверг, 08.05.2014, 10:10 | Сообщение # 29 |

Победитель народов

Группа: Модераторы

Сообщений: 25461

| Затухание, слабость прорыва

На рисунках показана сделка на затухании прорыва открытия сессии.

В общих чертах воспоминания о процессе принятия решения:

- Видел силу по направлению к поддержке, что давало мне возможность ожидать прорыв минимума. Я буду ожидать отката к уровню прорыва с целью войти до прорыва, если такое будет возможно.

- (В) предлагает слабый откат (я этому рад). К сожалению, цена не дотянула до моих лимитных ордеров (на продажу).

- (С) прорыв. Я ожидаю, что цена опустится ниже, но она остается здесь на протяжении 40 секунд, и возвращается выше уровня (D). Вот почему я не торгую на пробой уровней!

- Цена с трудом опускается к (Е), это показывает борьбу быков и медведей. Появляются неожиданные покупки (я ожидал их ниже).

- Второй прорыв делает новый минимум (F). Два ложных прорыва показывают "очевидную" возможность противоположной игры. Слабость ниже сессионного минимума дает шанс увидеть ложный прорыв, если стоп ордер чуть выше последнего срыва сработает. Ордер размещен, сделка срабатывает и дает хорошее движение к верху канала.

- Позже... слабый откат в зону минимума сессии (G) останавливается и дает возможность установить еще один стоп ордер, отработавший до верхней части канала.

Выглядит легко задним числом. Но это не так. Неопределенность царит в правой части графика.

Помните всегда... контроль является иллюзией. Мы не можем знать все.

Нашей задачей является определить смещение настроений, присоединятся к движению в сторону смещения, а затем управлять тем, что происходит.

Перевод vplvua

Быть добру!

|

| |

| |

| Бизон Offline | Дата: Воскресенье, 11.05.2014, 14:41 | Сообщение # 30 |

Победитель народов

Группа: Модераторы

Сообщений: 25461

| Индивидуальная слабость свечей у сопротивления

Вчера EURUSD показала хороший пример слабости у сопротивления, рассматриваемый с точки зрения анализа волн (ценовых движений). Сегодня этот рынок показал отличный пример слабости у сопротивления на основе анализа слабости отдельных свечей.

Перевод vplvua

Быть добру!

|

| |

| |